Auch Sie haben sicherlich ein Giro- oder Gehaltskonto zum flexiblen Zahlungsverkehr – und geraten damit womöglich mehr oder weniger oft in die Miese. Wie das eigentlich geht und was das für Sie bedeuten kann, erfahren Sie in diesem Ratgeber zum Thema Kontokorrentkredit.

Was ist ein Kontokorrentkredit?

Ein Kontokorrentkredit ist der von einem Kreditinstitut auf einem Girokonto befristet eingeräumte und betragsmäßig begrenzte Kredit zur Überbrückung von kurzfristigen Liquiditätsengpässen. Er kann jederzeit ohne Ankündigung abgerufen werden und sollte in der Regel möglichst bald zurückgezahlt werden. Vereinfacht gesagt, ist der Kontokorrentkredit also der Überziehungsrahmen auf Ihrem Girokonto, den Sie mit Ihrer Bank bei Kontoeröffnung – oder auch später – vereinbaren können.

Auf dieses Angebot haben Sie keinen grundsätzlichen rechtlichen Anspruch, es kann aber von Privatpersonen und auch Unternehmen beantragt werden. Bei einem Kontokorrent können Sie als Kunde flexibel innerhalb des genehmigten Überziehungsrahmens über mehr Geld verfügen, als aktuell tatsächlich auf dem Konto verweilt.

Kontokorrentkredit – wann gibt es ihn?

Um einen Kontokorrentkredit bewilligt zu bekommen, sammeln Banken und Sparkasse zunächst Erfahrungswerte über ihre Kunden und deren Konten. Dabei setzt die Bank grundsätzlich regelmäßige Geldeingänge des potenziellen Kreditnehmers voraus, um einen Überziehungsrahmen überhaupt zu bewilligen. Die Höhe des Überziehungsrahmens wird dabei in der Regel von den letzten drei Gehaltseingängen abhängig gemacht. Das Kreditinstitut errechnet dann aus den Eingängen bzw. der regelmäßigen Zahlung eines Gehalts einen Durchschnittswert, der das Limit des Kredits bestimmt.

Unser Tipp: Der Rahmen Ihres Dispokredits wird also an das laufende Gehalt angepasst. Zu Ihrer eigenen Sicherheit soll somit soll erreicht werden, dass Ihr überzogenes Konto möglichst mit dem nächsten Gehaltseingang wieder ausgeglichen werden kann. Den vorgeschlagenen Rahmen können Sie als Kunde natürlich jederzeit herabsetzen lassen. Mehr Spielraum beim Dispo gibt es hingegen – zumindest bei Neukunden – in der Regel nicht von der Bank.

Ihre Vorteile eines Kontokorrentkredits

Wird der Dispo nur für geringe Beträge und kurzfristig eingesetzt, ist der Kontokorrentkredit grundsätzlich eine ideale Lösung und bietet wesentliche Vorteile. Können Sie Ihrem Kreditinstitut regelmäßige Gehaltseingänge vorweisen, ist ein solcher Kreditrahmen auch schnell mit der Bank vereinbart. Hierzu ist in der Regel kein langes Prüfverfahren – vergleichbar mit regulären Krediten – nötig.

Sie kommen also schnell in den Genuss Ihres Dispos, der Ihnen im täglichen Zahlungsverkehr finanzielle Spielräume, Sicherheit und zusätzliche Freiheiten verschafft. Zudem vermeiden Sie unangenehme Rücklastschriften, falls für Rechnungen oder Lastschriften nicht immer genügend Guthaben auf dem Konto zur Verfügung steht. Und: Treffen Gehaltszahlungen oder sonstige Einnahmen verspätet ein, müssen Sie nicht kurzfristig zusätzlich einen Kredit aufnehmen, um etwa die monatlichen Fixkosten zu finanzieren.

Weiterer wichtiger Vorteil für Sie: Die Rückzahlung des Dispositionskredits findet einfach und unkompliziert beim nächsten Geld- und Gehaltseingang oder später statt. Möchten Sie den Fehlbetrag im Dispo vorab tilgen, können Sie auch problemlos Liquidität von einem anderen Sparkonto auf Ihr Gehaltskonto umschichten.

Hierauf sollten Sie beim Kontokorrent achten

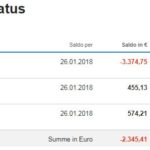

Viele Verbraucher nehmen im Alltag regelmäßig ihren Dispo auf dem Girokonto in Anspruch, ohne darauf zu achten, dass sich schnell die Gebühren durch hohe Zinsen bei einem Kontokorrent summieren. Die Folge: Große Zins- und Tilgungsbeträge, die den finanziellen Spielraum rasch einengen können und zusätzlich viel Geld kosten. Der Kontokorrent ist also keinesfalls eine Dauerlösung, sondern sollte lediglich der Überbrückung kurzfristiger Liquiditätsengpässe oder unvorhergesehener Zahlungen dienen.

Unser Tipp: Nutzen Sie Ihren Kontokorrentkredit ausschließlich dann, wenn Sie das Saldo auf dem Girokonto binnen drei Monate wieder ausgleichen können. Ist dies durch laufende Gehaltseingänge nicht möglich, sollten Sie sich für einen normalen Ratenkredit entscheiden. Hier sind Zinsen und Rückzahlungsmodalitäten in der Regel deutlich günstiger.

Der größte Nachteil eines Kontokorrentkredits sind die sehr hohen Zinsen für diesen Überziehungskredit. Sie reichen bei Girokonten in Deutschland oftmals gut und gerne bis in den zweistelligen Bereich und werden von Banken laufend angepasst. Das kann für Sie als Kunde insbesondere dann zu einem Problem werden, wenn Sie einen solchen Kredit falsch einsetzen. Können Sie einen Kontokorrentkredit nicht regelmäßig tilgen, besteht langfristig sogar die Gefahr in eine Zins-und-Schuldenfalle zu tappen. Insbesondere dann, wenn der Rahmen des Dispos maximal ausgeschöpft ist und zur Tilgung finanziell die Mittel fehlen.

Unser Tipp: Agieren Sie auch in der aktuellen Niedrigzins-Periode beim Kontokorrent maßvoll und besonnen. Die Zinsen beim Dispo sind keineswegs so günstig wie etwa herkömmlichen Privatkrediten. Zusätzlich sparen können Sie mit Girokonto-Angeboten von Direktbanken – hier sind die Überziehungszinsen in der Regel deutlich geringer.

Gibt es den Dispokredit für jeden?

Hier lautet die klare Antwort: Nein! Denn um in den Genuss eines Dispokredits zu gelangen, müssen in der Regel eine entsprechende Bonität sowie laufende Gehaltseingänge vorgewiesen werden. Hier haben es erfahrungsgemäß Freiberufler und Selbstständige besonders schwer. Oft wird dieser Kundenklientel ohne kurzfristige Liquiditätsreserve überhaupt kein Kontokorrentkredit bewilligt. Aufgrund des hohen Ausfallrisikos lehnen viele Banken den Antrag auf Dispositionskredit von vornherein ab. Nur in Ausnahmefällen sind aber geringe Überziehungsrahmen auf Grundlage der letzten Jahreseinkünfte bei einigen Banken möglich.

Unser Tipp: Besteht in solchen Fällen der Wunsch nach finanzieller Freiheit, können Sie anstatt eines Dispokredits auf einen herkömmlichen Privatkredit mit fester Rückzahlung zurückgreifen. Dieser bietet dank günstigerem Zinssatz und fixen Monatsraten bessere Erfolgschancen und verringert zudem das eigenen finanzielle Risiko.

Christian Bammert verantwortet Marketing & Vertrieb von CAPITALO und unterstützt unsere Kooperationspartner bei der Vermarktung ihrer Produkte. Christian arbeitet seit vielen Jahren in der Finanzbranche und hat sehr gute Kontakte zu Banken und Medien.