1927 in Berlin gegründet, hat die nunmehr in Wiesbaden ansässige Schutzgemeinschaft für allgemeine Kreditsicherung (Schufa) als privatwirtschaftliche deutsche Wirtschaftsauskunftei durchaus großen Einfluss. Sie versorgt Kreditinstitute, Handelsunternehmen und sonstige Dienstleister mit Informationen zur Bonität (Kreditwürdigkeit) Dritter – vor allem auch von privaten Verbrauchern in Deutschland.

Schufa – viele Daten, hoher Einfluss

So verfügt de Schufa mittlerweile über weit mehr als 800 Millionen Einzeldaten zu rund 67 Millionen natürlichen Personen und gut fünf Millionen Unternehmen. Die Schufa bearbeitet jährlich mehr als 140 Millionen Anfragen zur Kreditwürdigkeit ab – davon gut zwei Millionen Auskünfte an Verbraucher, die ihre Daten einsehen wollen.

Das aktiennotierte Unternehmen entscheidet mitunter darüber, ob Sie einen Raten- Immobilien- oder Autokredit bekommen – und vor allem zu welchen Konditionen. Im Klartext: Die Schufa kann Ihnen das Leben durchaus schwer machen.

Kredit ohne Schufa – kaum möglich

Wenn ein Kredit überraschend teurer wird als ihn Bank oder Vermittler ursprünglich versprochen haben, oder wenn nach Rückmeldung der Schufa der Kredit gar ganz abgelehnt wird, sind die Gesichter meist lang und die Enttäuschung noch größer.

Früher wurde die Kreditwürdigkeit anhand von Ausbildung, Beruf oder Einkommen und materiellen Gegenwerten bestimmt. Auch die persönliche Beurteilung des Bankberaters oder der Bankberaterin hatte ein gehöriges Wort mitzusprechen, ob und wie der Antrag auf einen Ratenkredit oder eine Baufinanzierung genehmigt wird. Heute stehen den Schutzverbänden wie der Schufa ein ganzer Wust an Daten über Sie als Verbraucher zur Verfügung: Etwa was und wann Ihre letzte Online-Bestellung war, wie hoch Ihre aktuelle Miete ist, wo Sie zuletzt Ihren Urlaub finanziert haben, oder wann Sie zum letzten Mal ihre Kreditrate nicht bezahlen konnten.

All diese Informationen – und noch viel mehr – werden einem statistischen Bewertungsraster unterworfen. Wie das letztlich aussieht, weiß leider keiner so genau. Was also tun, damit man beim Kampf um die eigene Kreditwürdigkeit möglichst gut abschneidet, sprich die eigene Bonität sich verbessert – und es mit dem nächsten Kredit trotz Schufa besser klappt?

Bonität – was bedeutet das?

Auch wenn viele Verbraucher dies glauben: SIE haben nicht nur eine Bonität, anders gesagt – die EINE Kreditwürdigkeit für Sie gibt es nicht! Warum ist das so? Jede Kreditbank, jeder Autohändler und jeder Mobilfunkanbieter bewertet Ihre aktuelle finanzielle Situation mit seinen eigenen Kriterien und Methoden. Viele bedienen sich dabei nicht nur der Daten der Schufa. Sie fragen nach Ihrem aktuellen Gehalt, Ihren Lebensverhältnissen, Ihrer Arbeitswelt und, und, und… Dies kann dazu führen, das ein Anbieter Ihre Kreditanfrage ablehnt, der nächste aber durchaus zur Finanzierung bereit ist. Je nachdem wie er Ihre persönliche Bonität – also Ihre Kreditwürdigkeit – und das damit verbundene Risiko einschätzt.

Unser Tipp: Gibt es bei der Bank X keinen Konsumkredit oder ist dieser zu teuer, fragen Sie einfach bei Bank Y nach – vielleicht klapp es dort ja besser. Den besten Überblick über die Angebote für Ratenkredite oder Autokredite in Deutschland bieten Ihnen hier Online-Vergleichsportale wie beispielsweise CAPITALO.

Selbstauskunft – das weiß die Schufa über Sie

Den eigenen Kredit-Score zu kennen, ist das erste, was Sie machen sollten, um Ihre Kreditwürdigkeit zu verbessern. Dank Datenschutzgesetz haben Sie in Deutschland die Möglichkeit zur Selbstauskunft. Auf der Internetseite meineschufa.de haben Sie als Privatfrau oder Privatmann hierzu Möglichkeiten eine Selbstauskunft einzuholen bzw. zum Download der Vordrucke. Diese ist einmal jährlich sogar kostenlos für Sie

Vorteil: Diese Selbstauskunft können Sie beispielsweise vorzeigen, wenn Sie auf der Suche nach einer neuen Wohnung sind und der Vermieter vorab von allen Interessenten eine Auskunft sehen möchte.

Wenn Sie einen Konsumkredit haben möchten, werden Sie in aller Regel mit der Schufa automatisch in Kontakt kommen. Denn deutsche Kreditbanken ermitteln und prüfen vor der Vergabe von Krediten immer die Bonität ihrer Kunden – mittels Schufa. Ob und zu welchen Zinsen Sie einen Kredit bekommen, entscheidet dabei vor allem das Scoring. Es zeigt der Bank oder dem Kreditvermittler, wie solvent (also kreditwürdig) Sie sind: Je höher Ihr Scoring, desto kreditwürdiger sind Sie.

Schufa-Auskunftsdatei – lassen Sie Fehler korrigieren

Auch Auskunfteien arbeiten nicht immer fehlerfrei. Anders gesagt: Eine Auskunft über Ihre Bonität kann auch durchaus veraltet oder unvollständig sein. Beispielsweise ist ein längst getilgter Ratenkredit noch nicht gelöscht – ein klarer Nachteil für Sie bei Kreditverhandlungen mit einer Bank. Beantragen Sie umgehend dessen Löschung!

Auskunfteien erhalten aber auch Daten von Inkassounternehmen, Versandhäusern oder Telekommunikationsanbietern. Ein zu Unrecht ergangener Mahnbescheid, der trotz erfolgreichem Widerspruch in der Bonitätsauskunft enthalten ist, verschlechtert die Bonität ebenfalls deutlich.

Unser Tipp: Prüfen Sie Ihre Selbstauskunft genau und möglichst regelmäßig. Denn Ihre Bonität können Sie deutlich verbessern, wenn Sie Auskunfteien auffordern, falsche Daten über Ihre Person zu löschen.

Führen Anfragen zum Kredit zu negativen Schufa-Einträgen?

Mitunter ja! Wenn Sie Vergleichsangebote zu einem Konsumentenkredit anfragen, sollten Sie unbedingt darauf achten, dass Sie diese als „Anfrage Kreditkonditionen“ und nicht als „Anfrage für einen Kredit“ stellen. Denn wird eine solche verbindliche Finanzierungsanfrage nicht bestätigt, bedeutet das, dass der Kredit nicht bewilligt wurde. Ihr Scoring wird dadurch schlechter. Banken und Kreditgeber melden aber selbst eine unverbindliche Kreditanfrage an die Auskunfteien. Sie können Ihre Bonität verbessern, wenn Sie bei Kreditanfragen darauf hinweisen, dass es Ihnen um die Kreditkonditionen geht.

Zudem können Sie Ihre Bonität verbessern, wenn Sie bei der Kreditantragstellung alle Ihre Einkünfte angeben. Neben Einkommen also beispielsweise auch das vorhandene Vermögen oder Zahlungsverpflichtungen. Auch eine Steuerrückzahlung oder Miet- und Zinseinnahmen können Ihr Jahreseinkommen deutlich steigern. Also: Alles beim Kreditantrag angeben!

Auch die Angabe eines zweiten Kreditnehmers mit eigenem Einkommen verringert die Ausfallwahrscheinlichkeit für Banken deutlich und verbessert Ihre Bonität. Ein Grund, warum Ehepaare als Kreditnehmer dann eine bessere Bonität haben, wenn beide Partner ein eigenes regelmäßiges Einkommen erzielen.

So verbessern Sie ihr eigenes Scoring bei den Auskunfteien

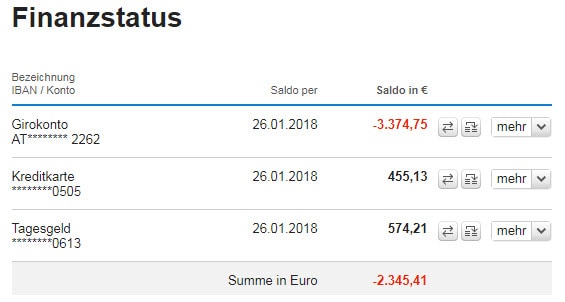

Wie die Schufa genau zu ihren Bonitätswerten kommt, weiß niemand wirklich genau. Allerdings gibt es zahlreiche Erfahrungsberichte, was einen schlechten Einfluss auf Ihre Bonität haben könnte. Neben den bereits aufgezeigten Fehlern bei der Anfrage oder dem Antrag eines Kredits, kann offenbar auch das Führen mehrerer Gehaltskonto oder Girokonten sowie der Besitz zu vieler Kreditkarten zum Problem für ein gutes Scoring werden – sprich Ihre allgemeine Kreditwürdigkeit.

Unser Tipp: Viele Girokonten und Kreditkarten – trennen Sie sich von Konten und Karten, die Sie überhaupt nicht brauchen oder sehr selten benutzen. Es könnte Ihre Bonität beim nächsten Konsumentenkredit aufwerten.

Es gibt vieles, was man mit Geld kaufen kann, aber sich aktuell nicht auf einmal leisten kann: Von iPad über Panoramafernseher bis zur neuen Designerküche. All das wird überall mit günstiger Finanzierung zu kleinen Raten feilgeboten. Aber Achtung: Wenn Sie zu viele Finanzierungen am Laufen haben, wird die Schufa aufmerksam. Denn auch kleinere Ratenkredite finden ihren Weg in deren Akten – und könnten zum Bumerang werden, wenn Sie beim nächsten Mal ein größeres Darlehen brauchen.

Unser Tipp: Wer selbst kleine Anschaffungen mit einem Darlehen finanziert, gilt gemeinhin als nicht gerade sehr finanzstark und bonitätswürdig. Sie sollten sich also genau überlegen, was Sie wirklich per Konsumkredit finanzieren und zu viele Ratenkäufe vermeiden.

Aber das mit der Zahlungsfähigkeit ist eine verzwickte Sache. Viele Bonitätskriterien lassen sich nicht – quasi über Nacht – vor einer Anfrage oder Aufnahme eines Kredites wegzaubern. Verbessern Sie also möglichst lange Sicht Ihre eigene Bonität und planen Sie bei Kreditanfragen, Konto- und Karteneröffnungen oder Finanzierungen vorausschauend.

Unser Tipp: Vermeiden Sie möglichst Negatives wie unbezahlter Rechnungen und Mahnungen oder unregelmäßiges tilgen von laufenden Kreditraten. All das landet früher oder später auch in den Dateien der Schufa. Und: Wer ein regelmäßiges oder langfristiges Arbeitsverhältnis hat, steht beim nächsten Darlehen klar besser da.

Immer beliebter, und eine Möglichkeit seine Bonität garantiert zu behalten, sind Finanzierungen von Privatpersonen. Klar können auch Eltern oder die besten Freunde einen Nachweis Ihrer Liquidität – sprich eine Selbstauskunft etwa bei der Schufa – von Ihnen verlangen. Was „sie“ oder „er“ aber im Gegensatz zu Banken oder Unternehmen nicht kann: Den privaten Ratenkredit bei der Schufa eintragen lassen. Zudem können Sie bei einem Privatdarlehen über Zinshöhe oder Laufzeit viel flexibler verhandeln.

Unser Tipp: Eines sollten Sie aber auch bei einem Privatkredit unbedingt machen: Setzten Sie die wichtigsten Punkte gemeinsam in einem Kreditvertrag auf – für den Fall der Fälle. Das ist nicht schwer, denn Musterverträge finden Sie überall im Internet.

Kredit ohne Scufa-Auskunft – fallen Sie nicht auf Abzocker herein

Für viele die kein Darlehen von der Bank, dem Warenhaus oder einem Kreditvermittler mehr bekommen, oder warum auch immer ihre Kreditwürdigkeit aktuell nicht verbessern können, ist es oft die letzte Rettung: Ein Ratenkredit ohne Bonitätsnachweis und ohne Anfrage bei der Schufa. Das klingt verlockend, wird vielfach über das Internet oder in Anzeigen beworben – aber es bietet ein sehr hohes Risiko für Sie. Und oft ist es pure Abzockerei!

Anbieter solcher schnellen und einfachen Konsumentenkredite ohne Schufa verlangen meist horrende Vorabgebühren oder Zinsen und treiben ahnungslose Verbraucher nicht selten in immer neue Kredite hinein. Oft steht am Ende die komplette Zahlungsunfähigkeit, da der Kreditnehmer die laufenden Kosten nicht mehr begleichen kann – oder dies nie konnte. Der Hauptgrund dafür: Seine Zahlungsfähigkeit wurde nie seriös überprüft

Unser Tipp also: Lassen Sie die Finger von solch unseriösen Angeboten!