Aktuelle Festgeldzinsen für Februar 2026 im Vergleich

In unserem Festgeldvergleich erfahren Sie:

- Europäische Banken bieten verbesserte Konditionen mit Zinssätzen bis zu 3,05 %.

- Spitzenzinsen bei der STELLANTIS BANK mit 2,71 % p.a. für 12 Monate und STELLANTIS BANK mit 2,81 % für 24 Monate.

- Beim Festgeldvergleich auf wichtige Faktoren achten: Zinssatz, Mindest-/Höchstanlage, Laufzeit, Einlagensicherung, Kündigungsbedingungen und Steuern

- Vorteile Festgeld: Sicherheit durch Einlagensicherung und feste Zinsen, Einfachheit, oft bessere Rendite als Tagesgeld oder Sparbuch; Nachteile: keine vorzeitige Verfügbarkeit des Geldes, kein Profitieren von Zinserhöhungen während Laufzeit

Unsere Festgeld-Empfehlungen für Februar 2026

Wie steht es um Ihre Kapitalanlagen? Seien Sie ehrlich. Liegt der größte Teil Ihrer Ersparnisse unverzinst auf einem Girokonto? Das sollten Sie ändern. Möglichkeiten gibt es dazu genügend. Die Vielzahl an Angeboten schreckt viele aber ab. Das gilt auch mit Blick auf Festgelder. Deshalb haben wir uns die Mühe gemacht und den Markt für Sie nach den besten Konditionen durchsucht. Herausgefunden haben wir dabei Folgendes.

Exkurs – was ist Festgeld?

Festgeld ist eine Form der Geldanlage, bei der ein bestimmter Betrag für eine festgelegte Laufzeit zu einem festen Zinssatz angelegt wird. Das Geld ist während dieser Zeit nicht verfügbar, bietet dafür aber eine garantierte Rendite.

Das Festgeld kann meistens erst ab einer gewissen Summe eröffnet werden, zum Beispiel ab 1.000 Euro. Jede Bank legt selbst fest, wie hoch die Mindesteinlage für das Festgeld sein soll. In unserem Festgeld-Vergleich erfahren Sie, welche Mindestanlagesumme für welches Angebot gilt.

Für welche Laufzeit Sie sich entscheiden, liegt ganz alleine in Ihrer Hand. Da derzeit jedoch die Zinsen sehr hoch sind, zahlen Banken bereits für kürzere Laufzeiten einen erhöhten Zinssatz.

Aber Achtung: Steigen die Festgeldzinsen, bleibt Ihr Zinssatz fest und steigt nicht mit. Daher sollten Sie bei einem niedrigen Zinsumfeld eher kurze Laufzeiten von maximal zwei Jahren wählen. Am Ende der Laufzeit ist Ihr Geld dann wieder frei verfügbar. Sie können es ohne Kündigungsfrist abheben oder erneut anlegen.

Das Festgeld ist aber auch während der Laufzeit nicht kündbar. Prüfen Sie daher genau, ob Sie das Geld für diese Zeit wirklich nicht abheben müssen. Am besten haben Sie ein Tagesgeldkonto für den Notgroschen. Verbraucherschützer raten immer zu mindestens drei Netto-Gehältern auf dem Tagesgeldkonto als finanzielle Reserve. Den Rest können Sie auf einem Festgeldkonto anlegen. Sie können auch mehrere Festgeldkonten anlegen.

Ein Festgeld mit der Laufzeit von einem Jahr, ein weiteres auf zwei Jahre und eines auf drei Jahre. So erhalten Sie jedes Jahr Geld zur freien Verfügung und können es entweder ausgeben oder erneut anlegen. Sie sind aber auf der sicheren Seite.

Warum Festgeld wählen?

Festgeld bietet Sicherheit. Im Gegensatz zu Aktien oder Fonds gibt es hier keine Schwankungen. Dein Geld wächst stetig und Sie wissen weißt genau, welchen Betrag Sie am Ende der Laufzeit erhalten.

Vorteile

- Sicherheit: Dank des festen Zinssatzes ist die Geldanlage unabhängig von Kursschwankungen. Außerdem sind Festgeldanlagen in allen EU-Ländern bis zu einem Höchstbetrag von 100.000 Euro pro Kunde und Bank gesetzlich abgesichert.

- Einfachheit: Alle Schritte zur Eröffnung eines Festgeldkontos können bequem online von zu Hause aus erledigt werden. Nachdem das Anlagekonto eröffnet wurde, muss nur noch der gewünschte Anlagebetrag darauf überwiesen werden.

- Rentabilität: Aufgrund des festgelegten Zeitraums erhalten Sie bei Festgeldkonten höhere Zinsen als bei Sparkonten, Tagesgeldkonten, Sparbriefe oder Girokonten. Generell gilt: Je länger Sie anlegen, desto höher ist die Rendite, die Sie bekommen. Zusätzlich gibt es den Vorteil, dass der Zinssatz deines Festgeldkontos während der gesamten Laufzeit konstant bleibt.

- Kostenfrei: Mit einem Festgeldkonto sind keine Gebühren verbunden.

Nachteile

- Unflexibel: Es ist wichtig, dass Sie gut überlegen, bevor Sie in ein Festgeldkonto investierst. Denn während der Festgeldphase haben die Sparer/innen in der Regel keine Möglichkeit, auf das eingezahlte Geld zuzugreifen. Lege also nur dann Geld auf einem solchen Konto an, wenn Sie wissen, dass Sie es während der gesamten Laufzeit nicht brauchst.

- Keine Vorteile durch Zinserhöhungen: Außerdem haben Sparer/innen in diesem Zeitraum keine Möglichkeit, von einer möglichen Zinserhöhung zu profitieren.

Zinsentwicklung der letzten 5 Jahre im Überblick

In den letzten Monaten hat die EZB und andere Zentralbanken erwägt, ihre Geldpolitik zu straffen und die Zinsniveau schrittweise zu erhöhen. Dies führte dazu, dass die Attraktivität von Festgeldanlagen wieder gestiegen ist, insbesondere für konservative Anleger, die auf der Suche nach sicheren Anlagemöglichkeiten mit garantierten Renditen sind.

Es ist jedoch wichtig, die zukünftige Zinsentwicklung im Auge zu behalten und sich regelmäßig über die aktuellsten Festgeldangebote zu informieren. Dadurch können Sie sicherstellen, dass Sie stets das beste Angebot für Ihre Bedürfnisse finden und von möglichen Zinserhöhungen profitieren.

| Jahr | 1 Jahr* | 2 Jahre* | 3 Jahre* | 5 Jahre* |

|---|---|---|---|---|

| 2019 | 1,19 % | 1,30 % | 1,41 % | 1,68 % |

| 2020 | 1,01 % | 1,22 % | 1,30 % | 1,52 % |

| 2021 | 0,95 % | 1,17 % | 1,29 % | 1,31 % |

| 2022 | 0,70 % | 0,95 % | 1,07 % | 1,09 % |

| 2023 | 2,75 % | 2,50 % | 2,40 % | 2,00 % |

| 2024 | 3,10 & | 2,95 % | 2,55 % | 2,20% |

| 2025 | 2,11 % | 2,15 % | 2,30 % | 2,00 % |

Kriterien für den Festgeld Vergleich

Die Wahl des richtigen Festgeldkontos: Fast alle Banken, Sparkassen und Direktbanken haben ein Anlagekonto im Programm. Für welches Festgeldkonto sollten Sie sich also entscheiden?

Zinssätze

Der Zinssatz ist das Herzstück des Festgeldkontos. Er bestimmt, wie viel Rendite Sie erhalten. Bei der Wahl des richtigen Festgeldes achten die meisten Anleger auf den Zinssatz. Zu Recht! Denn alle Festgeldkonten funktionieren gleich. Sie sind kostenlos und zahlen für einen bestimmten Zeitraum einen festen Zinssatz. Wählen Sie daher die Bank und das Festgeld mit dem höchsten Zinssatz aus.

Unser Tipp: Dabei sollten Sie nicht vergessen, dass Sie während der Laufzeit nicht kündigen können. Das unterscheidet ein Festgeldkonto zum Beispiel auch von einem Tagesgeldkonto, das einen variablen Zinssatz für eine bestimmte Laufzeit gewährt. Sie können also erst nach dem Anlagezeitraum über Ihr Geld auf dem Festgeldkonto verfügen.

Wie viel Zinsen die Bank für ein Festgeld zahlt, hängt unter anderem ab:

- vom Leitzins der Europäischen Zentralbank

- von individuellen Vorgaben der Bank.

Am Leitzins orientieren sich die Banken jedoch für viele ihrer Zinsangebote, wie auch beim Tagesgeld zum Beispiel. Welchen Zinssatz die Bank jedoch am Ende zahlt, wird intern entschieden. Häufig wollen Banken neue Kunden gewinnen und legen ein besonders gut verzinstes Festgeld für Neukunden auf. In unserem Festgeld-Vergleich erfahren Sie, welche Bank den höchsten Zinssatz zahlt.

Dabei fällt auf, dass es nicht die Sparkassen oder Volksbanken sind, die besonders gute Festgeldzinsen anbieten. Direktbanken bieten häufig höhere Festgeld-Zinsen an. Das mag häufig daran liegen, dass Direktbanken niedrigere Kosten und Ausgaben für Personal und Filialen haben, da sie schlichtweg keine Filialen betreiben. Sie müssen also alles online eröffnen und verwalten. Der persönliche Kontakt wird nur per E-Mail oder per Telefon gepflegt. Aber mal Hand aufs Herz – wann waren Sie das letzte Mal in einer Bankfiliale und haben sich beraten lassen? Die Telefon-Services der Banken beraten ebenfalls sehr qualifiziert und das meist auch nach den Standard Öffnungszeiten einer Filialbank oder sogar am Wochenende. Das Ergebnis sind eben lukrativere Zinsen, die sie an ihre Kunden weitergeben. Egal, ob man sich für ein Festgeldkonto einer Direkt- oder Filialbank entscheidet, für die Eröffnung und die Kontoführung fallen hier wie dort üblicherweise keine Kosten an.

Mit Festgeldanlagen verdienen die Banken kein Geld. Diese Art der Anlage ist ein passiver Bestandteil der Bankbilanz, da die Bank ihr Zinsversprechen an den Anleger erfüllen muss. Das Geld wird z. B. für die Kreditvergabe an potenzielle Kreditnehmer verwendet. Der Zinssatz für einen Kredit ist normalerweise höher als der Zinssatz für Festgeldanlagen. Die Differenz zwischen diesen beiden Zinssätzen ist das, was die Banken als Gewinn oder Rendite einstreichen. Das deutet darauf hin, dass Festgelder oft zur Refinanzierung von Krediten verwendet werden.

Die meisten Anbieter von Festgeldangeboten zahlen die Zinsen einmal im Jahr aus. Entweder die Bank schüttet die Zinsen aus. Heißt: Sie erhalten die Zinsgutschrift auf Ihr Girokonto. Oder die Bank legt die Zinsen wieder mit an (thesaurierende Wiederanlage).

Laufzeiten

Die Laufzeit beeinflusst den Zinssatz. Längere Laufzeiten bieten oft höhere Zinsen, binden aber auch dein Kapital. In der Regel erhalten diejenigen, die für eine längere Laufzeit investieren, höhere Zinsen. Sie können sich entscheiden, ob Sie die Zinsen am Ende der Laufzeit oder jährlich erhalten möchten, mit der Möglichkeit des Zinseszinseffekts, wenn Sie die jährliche Rendite wieder auf ihre Einlage aufschlagen. Die Laufzeit für diese Einlagen kann zwischen 30 Tagen und 10 Jahren variieren, je nachdem, wie zugänglich Sie dein Geld brauchen.

Wenn Sie sich dafür entscheiden, ein Festgeldkonto mit einem langfristigen Vertrag zu eröffnen, ist der Zinssatz höher. Wenn Sie sich zum Beispiel dafür entscheiden, ihr Geld für 10 Jahre anzulegen und einen jährlichen Zinssatz von 1,5 % vereinbarst, bedeutet das, dass Sie während der Anlagedauer keinen Zugriff darauf haben, aber jedes Jahr von 1,5 % Zinsen profitierst.

Einlagensicherung

Achten Sie auf die Einlagensicherung des jeweiligen Landes. Sie schützt Ihr Geld im Falle einer Bankeninsolvenz.

Alle Finanzinstitute in der Europäischen Union sind gesetzlich dazu verpflichtet, Einlagen bis zu einer Höhe von 100.000 EUR pro Person und Bank zu sichern. Darüber hinaus können einige Banken einem freiwilligen Einlagensicherungssystem angeschlossen sein, der Anlagen in beträchtlicher Höhe oder sogar in unbegrenzter Höhe garantiert. Die Sicherheit und Verlässlichkeit einer solchen Garantie hängt jedoch von der wirtschaftlichen Gesundheit des Landes und der Bewertung durch Experten ab.

Kontoführung und Gebühren

Festgeldkonten sind in der Regel kostenlos, da Direktbanken auf Gebühren verzichten, weil die Kunden nur online oder per Telefon auf ihre Konten zugreifen können und somit kein physisches Filialnetz benötigen.

Kündigungsbedingungen

Ein Recht auf vorzeitige Kündigung haben Anleger beim Festgeld laut BGB § 314 nur in Ausnahmefällen. Dazu zählen beispielsweise folgende Umstände:

- Der Kontoinhaber ist verstorben und die Erben fordern Zugriff auf das angelegte Kapital.

- Die kontoführende Bank ist im Begriff, insolvent zu werden.

- Der Kontoinhaber gerät in Not und muss nachweislich Sozialhilfe beantragen.

Wenn die Weiterführung des Festgeldkontos nicht unzumutbar ist, können Anleger nur auf die Kulanz der Bank hoffen. Die Kündigung ist jedoch mit Kosten verbunden und frisst im schlimmsten Fall alle angefallenen Zinsen auf. Manchmal bietet die Bank lediglich einen Kredit über die angelegte Summe an. Als eiserne Reserve, die im Notfall schnell verfügbar ist, eignet sich eine mehrjährige Festgeldanlage daher nicht.

Wer nicht auf die Möglichkeit verzichten will, im Notfall an sein Geld zu kommen, sollte nach Angeboten Ausschau halten, die eine vorzeitige Kündigung zulassen. Vergleichen Sie Festgeld-Angebote im Capitalo-Rechner, können Sie unter den Details zum Angebot sehen, ob die Bank ihren Kunden diese Möglichkeit vertraglich einräumt. Eine Alternative kann das Termingeld darstellen.

Steuern auf das Festgeld

Auf die Zinserträge, die Sparer durch das Festgeld gewinnen, werden in Deutschland Steuern erhoben. Einen gewissen Betrag können Verbraucher jedoch jährlich von der Abgeltungssteuer befreien, wenn sie einen Freistellungsauftrag einreichen.

- Quellensteuer: Anleger mit Festgeldkonto sollten prüfen, ob sie gegebenenfalls von der Quellensteuer befreit werden können. Alle Kapitalerträge inklusive Einkünfte aus Festgeldzinsen sind steuerpflichtig und werden direkt von der Bank versteuert.

- Freistellungsauftrag: Die Abgeltungssteuer wird automatisch von den Zinseinkünften abgezogen, es sei denn, der erwirtschaftete Betrag liegt unterhalb einer Freigrenze. Diese beträgt für alleinstehende Anleger 1.000 Euro, für Ehepaare liegt sie bei 2.000 Euro. Wer weiß, dass die Zinseinkünfte aller Kapitalanlagen unter diese Grenze fallen, sollte bei der Bank einen Freistellungsauftrag einreichen und so die Zahlung unnötiger Steuern vermeiden.

- Nichtveranlagungsbescheinigung: Darüber hinaus können Menschen mit geringem oder ohne Einkommen von der Abgeltungssteuer befreit werden, auch wenn der Ertrag durch Zinsen die Höchstgrenze von 1.000 bzw. 2.000 Euro übersteigt. Dazu bedarf es einer Nichtveranlagungsbescheinigung, die bei der Bank eingereicht wird und nachweist, dass das jährliche Einkommen unter einer bestimmten jährlich angepassten Grenze liegt.

- Anlagen im Ausland: Anleger, die ihr Festgeldkonto im Ausland, ihren festen Wohnsitz aber in Deutschland haben, werden genauso besteuert. Allerdings zahlt die ausländische Bank nicht direkt an das deutsche Finanzamt, sondern der Anleger muss seine Einkünfte selbst in der jährlichen Steuererklärung angeben. Wichtig ist auch, dass viele Länder auf Anlagen bei heimischen Banken ebenfalls eine Quellensteuer erheben. Mit einer Ansässigkeitsbescheinigung vom deutschen Finanzamt kann dann allerdings eine Doppelbesteuerung umgangen werden.

Flexibilität

Manche Angebote erlauben vorzeitige Kündigungen oder Zinsanpassungen. Überlegen Sie, wie wichtig dir diese Flexibilität ist.

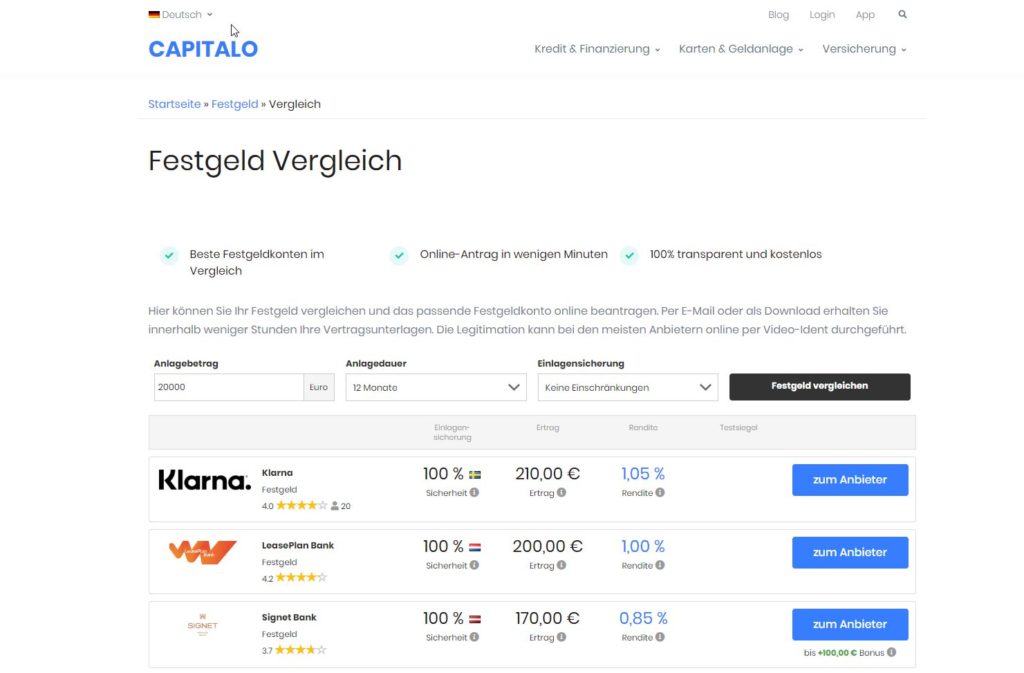

Wie finde ich das beste Festgeldkonto?

Welche Bank die besten Konditionen beim Festgeld bietet, finden Sie ganz einfach über den Festgeldvergleich von Capitalo.de heraus. Sie müssen also nicht selbst jede Bank im Internet absurfen und nach dem besten Zinssatz von der Bank suchen, sondern geben einfach Ihre gewünschte Anlagesumme und den Anlagebetrag in den Festgeldvergleich ein. Sie erfahren sofort, wie hoch Ihr Zinsertrag im Jahr bei der jeweiligen Bank ausfällt.

- Vergleiche die Zinssätze: Höhere Zinsen bedeuten mehr Rendite.

- Prüfe die Laufzeit: Überlegen Sie, wie lange Sie auf das Geld verzichten können.

- Beachte die Einlagensicherung: Sicherheit sollte immer Priorität haben.

Neben dem Zinssatz, der Rendite und der Laufzeit, sehen Sie im Vergleich auch alle weiteren relevanten Produktdetails der verschiedenen Festgeldangebote. Somit ist ein umfassender, informativer und vor allem einfach handzuhabender Festgeldvergleich möglich.

In unserem Festgeldkontovergleich erfahren Sie:

- Die Höhe des Zinssatzes

- Minimaler und maximaler Anlagebetrag

- Wie häufig die Zinsen ausgeschüttet werden – Zinstermine

- Wie lange das Angebot gültig ist

- Welche Entschädigungseinrichtung bzw. Einlagensicherungsfonds für diese Bank gilt und in welcher Höhe

- Wie viel Zinsen Sie insgesamt erwarten können

- Wie hoch die Einlagensicherung ist

Fallstricke und was man vermeiden sollte

- Mindest- und Höchstanlagebeträge: Manche Festgeldkonten haben Mindest- oder Höchstanlagebeträge. Ein zu hoher Mindestbetrag könnte für einige Anleger unzugänglich sein, während ein niedriger Höchstbetrag die Anlageoptionen einschränkt. Kenne deine eigenen Bedürfnisse und prüfe, ob sie mit den Konditionen der Bank übereinstimmen.

- Automatische Verlängerung: Einige Festgeldkonten verlängern sich automatisch, wenn sie nicht rechtzeitig gekündigt werden. Das kann problematisch sein, wenn die Zinsen für die neue Laufzeit niedriger sind. Achte darauf, die Kündigungsfristen im Blick zu behalten.

- Währungsrisiko bei ausländischen Banken: Festgeldkonten in Fremdwährungen können attraktive Zinssätze bieten, bringen aber auch ein Währungsrisiko mit sich. Schwankungen im Wechselkurs können die Rendite negativ beeinflussen.

- Steuerliche Aspekte: Die Zinserträge aus Festgeldanlagen sind steuerpflichtig. Berücksichtige dies bei der Berechnung deiner Rendite und informiere dich über mögliche steuerliche Vorteile oder Nachteile.

Häufige Fragen zum Festgeld

Die Höhe der Festgeld-Zinsen hängt von Einlage und Laufzeit ab. Höhere Einlagen und längere Laufzeiten bieten in der Regel bessere Zinsen. Direktbanken bieten oft spesenfreie Konten, was die Rendite erhöht. Zinseszins-Effekte bei jährlicher Verzinsung steigern den Ertrag bei längeren Laufzeiten. Um flexibel zu bleiben, empfiehlt es sich, das Kapital auf verschiedene Laufzeiten oder Tagesgeldkonten zu verteilen. Für aktuelle Zinssätze, besuche unseren Festgeld-Vergleich auf Capitalo.

Meist schreiben Banken eine bestimmte Mindestanlage auf Festgeldkonten vor – in der Regel zwischen 500 € und 5.000 €. Manche Banken fordern aber auch bis zu 10.000 € Mindestbetrag – beispielsweise bei Anlagen über Weltsparen. Die maximalen Anlagebeträge liegen in der Regel zwischen 300.000 € und 500.000 €. Vereinzelt erlauben Banken auch bis zu einer Million € und mehr. Sehr selten, wie bei Konten über Weltsparen, liegt die Einlagengrenze bereits bei 100.000 €.

In Deutschland benötigen Sie ein legitimiertes Referenzkonto und Sie müssen mindestens 16 Jahre alt sein. Die einfachste Methode ist die Online-Eröffnung bei einer Direktbank. Füllen das Online-Formular aus und legitimiere dich per Video-Ident oder Post-Ident. Innerhalb weniger Tage ist ihr Festgeldkonto aktiv und Sie können Geld anlegen.

Nach Laufzeitende haben Sie die Wahl: Erneute Anlage, Überweisung auf dein Referenzkonto oder Wechsel zu einer anderen Anlageform wie Tagesgeld. Ohne Kündigung verlängert sich das Festgeld automatisch. Vorzeitige Kündigungen sind meist nicht möglich und können zu niedrigen Zinsen und zusätzlichen Gebühren führen.

In Deutschland sind Festgeldkonten bei Direktbanken meist kostenlos. Filialbanken erheben oft nur Gebühren für Zusatzleistungen wie Telefonbanking. Zinserträge unterliegen der 25% Abgeltungssteuer, die direkt von der Bank ans Finanzamt abgeführt wird. Diese Steuer kann auch über die Steuererklärung geltend gemacht werden.

Festgeldkonten in der EU sind bis zu 100.000 € durch die gesetzliche Einlagensicherung geschützt. Einige deutsche Banken bieten zusätzlich eine freiwillige Einlagensicherung an. Die Sicherheit gilt sowohl für Einzel- als auch für Gemeinschaftskonten.

Tagesgeld bietet tägliche Verfügbarkeit ohne feste Laufzeit, während Festgeld eine festgelegte Laufzeit und einen fixen Zinssatz hat. Bei Tagesgeld kann der Zinssatz variieren, abhängig von Faktoren wie dem Euribor oder dem EZB-Leitzins.

Die Zinsen werden jährlich oder am Ende der Laufzeit ausgezahlt.

Das Festgeld in Österreich unterscheiden sich kaum von der durchschnittlichen Verzinsung deutscher Sparbücher, denn Österreich gehört wie Deutschland zur Eurozone. Beide Länder unterliegen daher den gleichen geldpolitischen Rahmenbedingungen. Auch bei der wirtschaftlichen Situation sowie dem Spar- und Anlageverhalten gibt es viele Parallelen. Aufgrund der unmittelbaren Nachbarschaft bestehen traditionell enge wirtschaftliche Verbindungen. Dadurch gleichen sich die Zinsniveaus an.

Bei Capitalo haben Sparer aus Österreich die Möglichkeit, von attraktiven Festgeld-Konditionen zu profitieren. Denn Capitalo ermöglicht über seine österreichische Plattform capitalo.at den einfachen Online-Zugang zu solchen Offerten.